行业观点概要

■本周(20251027-20251031)板块行情

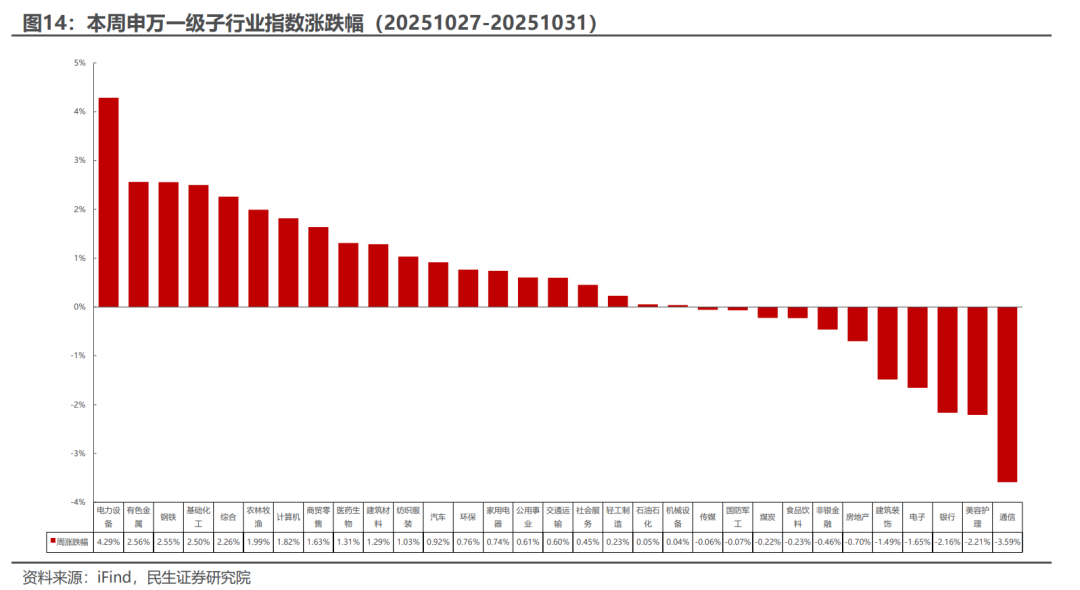

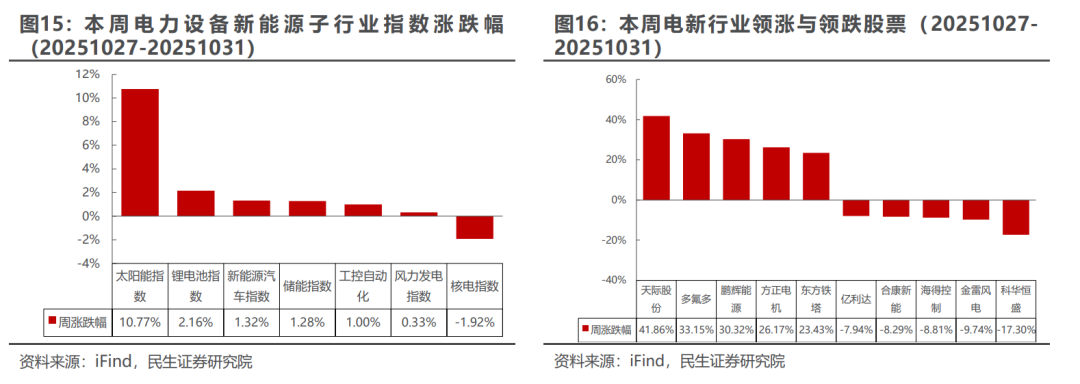

电力设备与新能源板块:本周上涨4.29%,涨跌幅排名第1,强于上证指数。本周太阳能指数涨幅最大,核电指数跌幅最大。太阳能指数上涨10.77%,锂电池指数上涨2.16%,新能源汽车指数上涨1.32%,储能指数上涨1.28%,工控自动化上涨1.00%,风力发电指数上涨0.33%,核电指数下跌1.92%。

■新能源车:25年1-9月欧洲车市电动化转型深化,中国品牌崛起

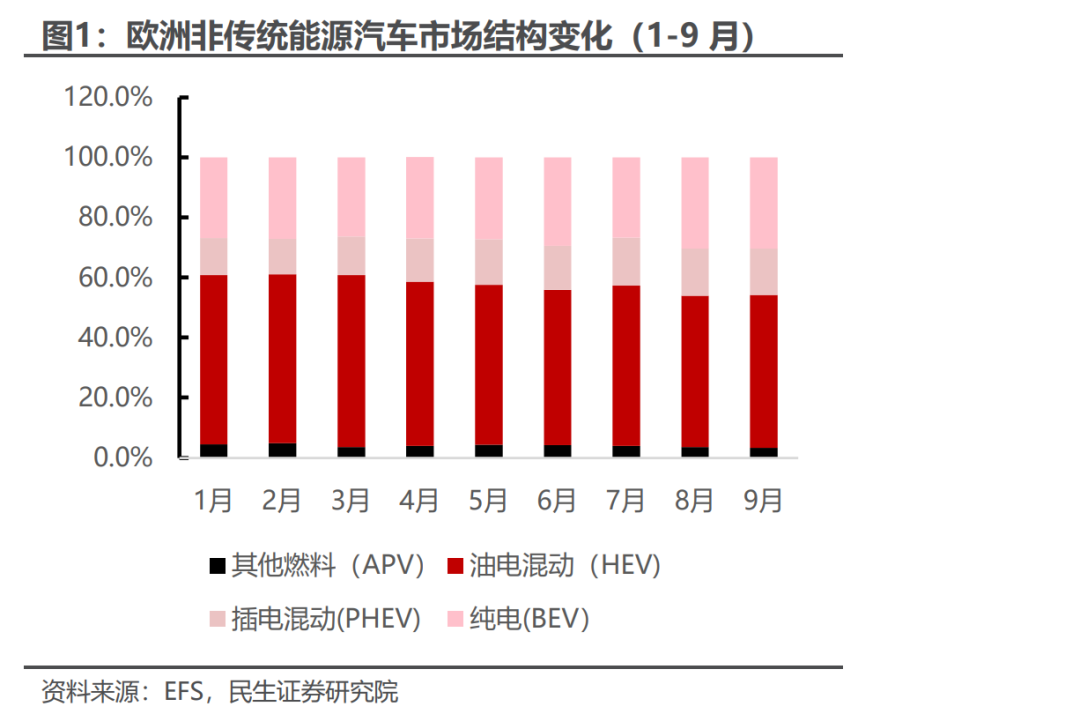

2025年前三季度,欧洲车市在微增0.9%中持续复苏,其内部动力结构正经历深刻变革。电动化转型是核心主题,混合动力车(HEV)以34.7%的份额成为市场主力;纯电动车(BEV)份额稳于16.1%;而插电混动(PHEV)增速亮眼,份额升至9%。与此形成鲜明对比的是,传统燃油车份额急剧萎缩,下跌趋势已不可逆转。市场格局方面,大众、Stellantis和雷诺等头部集团地位稳固,但中国品牌实现了惊人增长,比亚迪和上汽同比增幅均超过70%,成为欧洲市场不可忽视的新力量。

■新能源发电:硅片及多晶硅产量环比增加

10月各家硅片企业小幅提产,产量环比上升约4.4%。本月硅片价格波动情况明显,月末各尺寸硅片价格均出现松动。10月多晶硅实际产量环比9月小幅增加,环比增加约3%。10月多晶硅产量增加的主要原因是部分地区产能的复产,同时本月部分基地的减产计划也出现了取消。

■电力设备及工控:中电联预计四季度电力消费增速继续提升

展望四季度,中电联预计,用电量增速将高于三季度,全年全社会用电量有望达10.4万亿千瓦时,同比增长5%左右。同时,新增发电装机规模在年内将超过5亿千瓦,再破纪录。针对今冬明春的电力供需形势,当前电煤供应总体稳定,为电力保供提供了坚实基础。预计全国大部分地区电力供需基本平衡,但华北、华东等区域在用电高峰时段可能面临供应偏紧的局面。

■ 本周关注:宁德时代,科达利,大金重工,海力风电,德业股份,良信股份,盛弘股份,厦钨新能,许继电气,明阳电气等。

■ 风险提示:政策不达预期、行业竞争加剧致价格超预期下降等。

■ 重点公司盈利预测、估值与评级:

新能源汽车

]article_adlist-->

]article_adlist-->新能源汽车:25年1-9月欧洲车市电动化转型深化,中国品牌崛起

1.1 行业观点概要

2025年1-9月,欧盟新车注册量同比微增0.9%,连续三个月保持增长,9月单月同比大幅增长10%,市场呈现回暖态势。

动力类型方面,纯电动车(BEV):注册量达130.02万辆,市场份额稳定在16.1%。混合动力车(HEV):成为市场主力,注册量279.31万辆,占比34.7%,优势在于兼顾燃油经济性和使用便利性。插电式混动车(PHEV):增速显著,注册量72.29万辆,市场份额从去年同期的6.9%升至9.0%,西班牙、德国、意大利等市场为主要增长动力。传统燃油车:持续萎缩,汽油车注册量同比下降18.7%,份额降至27.7%;柴油车下降24.7%,份额仅剩9.3%。法国汽油车暴跌32.8%,多国出现双位数下滑,显示燃油车退出趋势明显。

主要区域市场动态方面,德国:纯电动车注册量大增38.3%,混动车增长10.6%;法国:纯电车微降0.2%,混动车以28.8%增速领先;西班牙:插电混动增速高达105.2%,混动车增长28.1%;意大利:插混(+72.6%)与混动(+9.2%)均实现稳健增长。

车企竞争格局方面,呈现出“传统巨头守擂,中国新锐猛攻”的鲜明态势。传统头部集团依然掌握着市场主导权:大众集团以27.2%的绝对市场份额稳居榜首,其市场地位不仅源于大众品牌本身的号召力,更得益于旗下斯柯达与Cupra等品牌的显著增长,形成了强大的集团军作战优势。Stellantis集团与雷诺集团分别以15.0%和11.3%的市场份额紧随其后,凭借其深厚的本土根基与多品牌矩阵,持续占据市场核心位置。与此同时,中国品牌的崛起成为报告中最具冲击力的变量:比亚迪的表现堪称现象级,其在欧盟的注册量达到2.5万台,同比激增272.1%,凭借强大的产品力和品牌声势实现了跨越式突破;上汽集团同样表现强劲,以3.4万台的注册量实现了79.2%的高增长,展现了其旗下品牌在欧洲市场的有效渗透。

投资建议:

电动车是长达10年的黄金赛道,25年国内以旧换新补贴政策延续,国内需求持续向好,重点推荐三条主线:

主线1:长期竞争格局向好,且短期有边际变化的环节。重点推荐:电池环节的【宁德时代】、隔膜环节的【恩捷股份】、热管理的【三花智控】、高压直流的【宏发股份】、薄膜电容【法拉电子】,建议关注【中熔电气】等。 ]article_adlist-->主线2:4680技术迭代,带动产业链升级。4680目前可以做到210 Wh/kg,后续若体系上使用高镍91系和硅基负极,系统能量密度有可能接近270Wh/kg,并可以极大程度解决高镍系热管理难题。重点关注:大圆柱外壳的【科达利】、【斯莱克】和其他结构件标的;高镍正极的【容百科技】、【当升科技】、【芳源股份】、【长远锂科】、【华友钴业】、【振华新材】、【中伟股份】、【格林美】;布局LiFSI的【天赐材料】、【新宙邦】和碳纳米管领域的相关标的。

主线3:新技术带来高弹性。重点关注:固态电池【厦钨新能】、【奈科技】、【元力股份】等。

新能源发电

]article_adlist-->

]article_adlist-->新能源发电:硅片及多晶硅产量环比增加

2.1 行业观点概要

产业链:

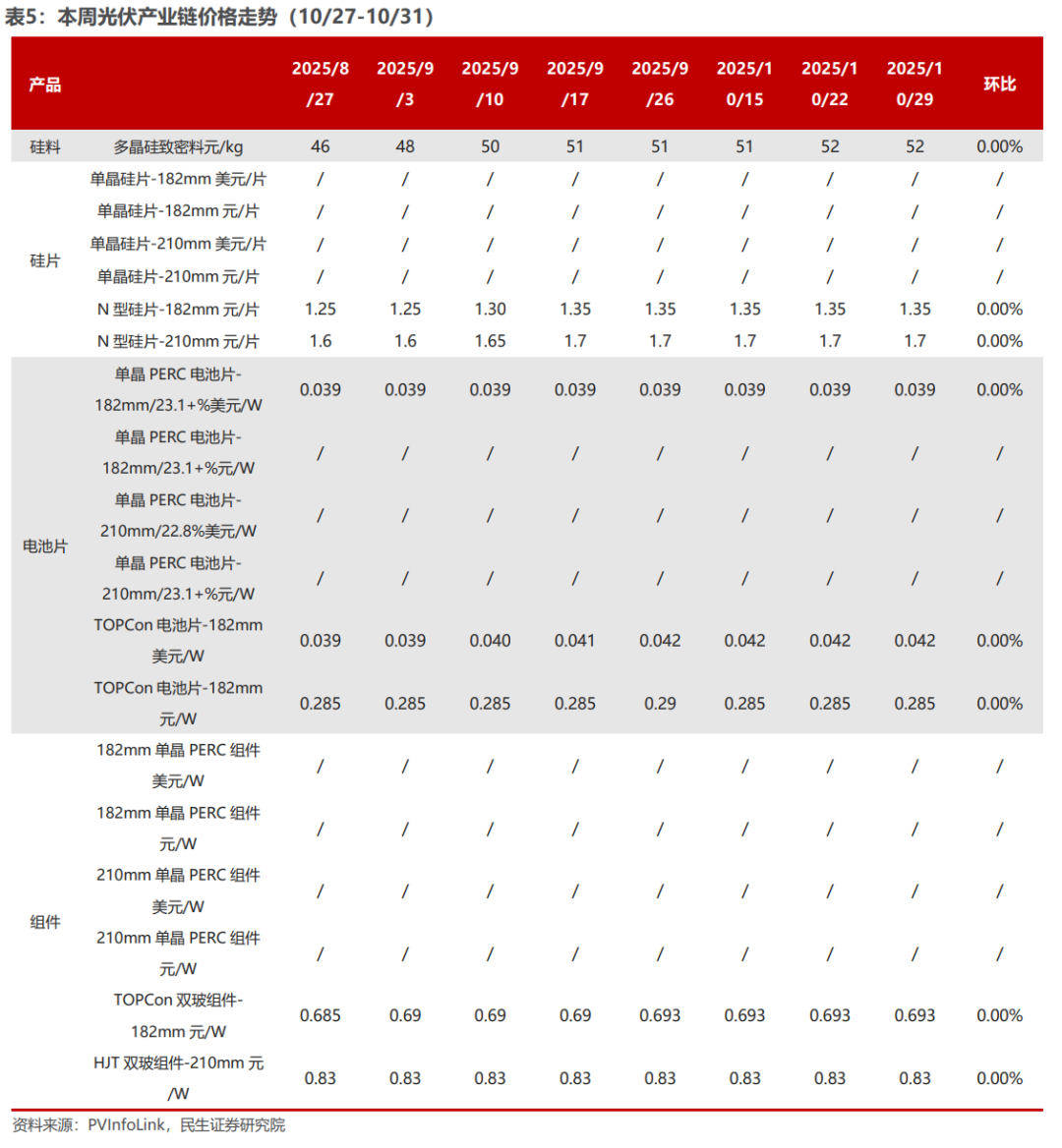

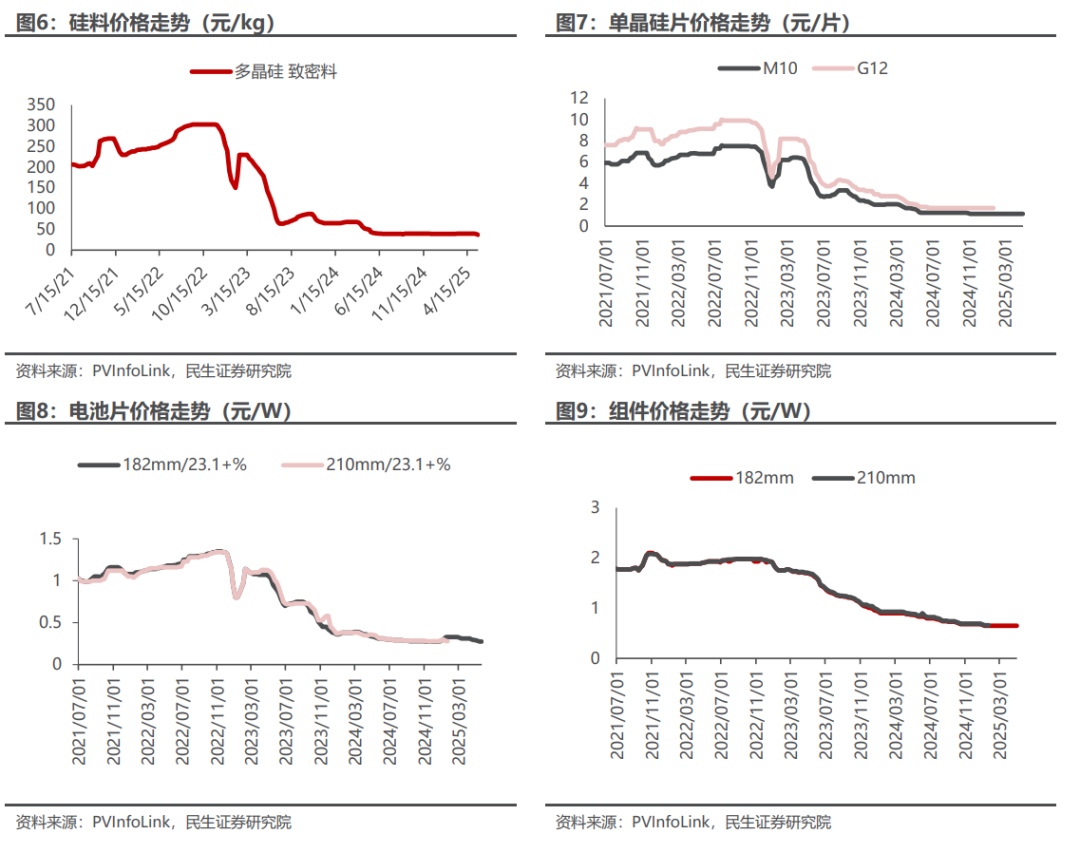

硅片: 10月各家硅片企业小幅提产,产量环比上升约4.4%。本月硅片价格波动情况明显,月末各尺寸硅片价格均出现松动。210R部分低价订单已抵现金附近,其余两种尺寸盈利情况较9月也有所下滑。11月,上游政策面对原材料价格产生支撑,硅片转入成本定价逻辑,11-12月硅片企业或将适当减产,预期硅片11月产出将下降。

多晶硅:10月多晶硅实际产量环比9月小幅增加,环比增加约3%。10月多晶硅产量增加的主要原因是部分地区产能的复产,同时本月部分基地的减产计划也出现了取消,复产主要集中在内蒙、青海等地。本月受丰枯水期的影响一些地区减产也对冲了部分增量。11月预计多晶硅产量将较大幅细化,主要原因亦是枯水期影响。

组件:10月各家组件企业产量维持下降预期,但实际减产量较月初预计不足,下游终端需求较9月有所增加,国内组件库存水位表现下降,故部分前期计划减产的组件企业适当延后计划,整体产量环比9月下降3.63%,近期海外方面随着装机量的减少从而导致需求有所降低,组件出口量预计将出现下降,国内方面集中式项目些许启动,分布式项目虽有所减少,但减量有限,且终端企业已开始适当少量低点采买,成交情况较9月表现上升,故预计11月组件产量下降幅度将有所下降。对11月组件排产预期来看,预计环比10月开工下降2.43%。

投资建议:

光伏

海内外需求预期旺盛;产业链技术迭代加速,强调差异化优势,各厂家有望通过持续研发打造差异化优势,在提升效率的同时持续扩张下游应用场景。伴随着“反内卷”治理持续深入,光伏行业供给侧改革加速推进,建议关注四条主线:

1)硅料环节为供给侧改革抓手,收产能相关举措持续推进后,产能出清有望加速,关注成本曲线左侧的硅料龙头企业协鑫科技、通威股份、大全能源、新特能源和有硅料布局的一体化厂商弘元绿能。

2)行业出清除了政策端变化外,还要关注产能出海和新技术。铜浆导入提速,关注与龙头深度绑定的粉体与浆料企业博迁新材、聚和材料、帝科股份等;主链环节BC产业化进展持续加速,有望通过高效率和差异化竞争率先穿越周期关注爱旭股份、隆基绿能,TOPCon技术进步持续推进,关注TOPCon领先企业晶科能源、晶澳科技、天合光能、钧达股份等。

3)推荐深度受益光储需求高景气的逆变器环节阳光电源、固德威、锦浪科技、德业股份、禾迈股份、昱能科技;关注有望受益于大电站相关的阳光电源,中信博,上能电气等。

4)北美市场需求复苏,关注有望受益于北美市场高盈利的钧达股份、横店东磁、阿特斯、博威合金、阳光电源、上能电气等。

风电

当前的交易核心仍旧是需求;中期看,目前已经进入行业趋势验证期,行情演绎逐步从事件驱动回归需求景气度驱动,内外有望共振;短期看,进入24Q4项目推进明显提速,基本面和市场面的右侧信号都逐渐明朗,对于确定性较高的公司可以更乐观。

1)关注海风,管桩(海力、天顺、泰胜等),海缆(东缆、中天、亨通等);关注深远海/漂浮式相关(亚星锚链等);

2)关注具备全球竞争力的零部件和主机厂等:振江股份、大金重工、明阳电气、日月股份、金风科技、明阳智能、三一重能等。

3)关注适应降本增效需要、渗透率有望提升的大兆瓦关键零部件等,关注崇德科技、盘古智能等。

储能

储能需求向上,关注储能三大场景下的投资机会。

场景一:大储的核心在于商业模式,重点推荐【阳光电源】【金盘科技】【华自科技】【科陆电子】【南都电源】【南网科技】等,建议关注【科华数据】【上能电气】【永福股份】【英维克】【青鸟消防】; ]article_adlist-->场景二:户储的核心在于产品,重点推荐【德业股份】【科士达】【派能科技】【鹏辉能源】,建议关注【华宝新能】等; ]article_adlist-->场景三:工商业侧储能,重点推荐【苏文电能】【金冠电气】【金冠股份】【泽宇智能】等。

工控及电力设备

]article_adlist-->

]article_adlist-->电力设备及工控:中电联预计四季度电力消费增速继续提升

3.1 行业观点概要

电力设备:

10月27日,中电联于发布的《2025年三季度全国电力供需形势分析预测报告》指出,今年前三季度全国全社会用电量达到7.77万亿千瓦时,同比增长4.6%。用电需求呈现逐季回暖态势,一季度、二季度和三季度用电量同比增速分别为2.5%、4.9%和6.1%。第二产业用电量在各季度也持续回升,分别增长1.9%、2.9%和5.1%,对整体电力消费形成有力支撑。

从重点行业看,制造业前三季度用电量同比增长3.2%。其中,高技术及装备制造业用电量增速达5.9%,高于制造业平均水平2.7个百分点,转型升级趋势持续显现。仅看第三季度,该领域用电量同比增长9.5%,9个细分行业均实现正增长,其中汽车制造、电气机械和器材制造、通用设备制造等行业用电增幅均超过10%,位居前列。

在“两新”“两重”等促消费政策带动下,第三产业用电保持较快增长。前三季度第三产业用电量达1.51万亿千瓦时,同比增长7.5%,其中第三季度同比增长8.3%。具体来看,新能源汽车快速发展,带动充换电服务业用电量同比增长45.2%;信息服务业持续扩张,移动互联网、大数据、云计算等领域用电需求旺盛,推动互联网及相关服务行业前三季度用电量增长29.8%。

展望四季度,中电联预计,用电量增速将高于三季度,全年全社会用电量有望达10.4万亿千瓦时,同比增长5%左右。同时,新增发电装机规模在年内将超过5亿千瓦,再破纪录。针对今冬明春的电力供需形势,当前电煤供应总体稳定,为电力保供提供了坚实基础。预计全国大部分地区电力供需基本平衡,但华北、华东等区域在用电高峰时段可能面临供应偏紧的局面。

投资建议:

电力设备

主线一:电力设备出海趋势明确。电力设备出海有望打开设备企业新成长空间,我国拥有完整的电力设备制造供应链体系,竞争优势明显(总承包经验丰富+报价具有竞争力+项目执行效率高),推荐变压器等一次设备【金盘科技】【明阳电气】【思源电气】【伊戈尔】;变压器分接开关【华明装备】;取向硅钢【望变电气】;建议关注变压器电磁线【金杯电工】;建议关注电表&AMI解决方案【海兴电力】【三星医疗】【威胜控股】;推荐电力通信芯片与模组【威胜信息】;建议关注:线缆【华通线缆】;复合绝缘子材料【神马电力】。

主线二:配网侧投资占比有望提升。配网智能化、数字化为新型电力系统发展的必由之路,是“十四五”电网重点投资环节,推荐【国电南瑞】【四方股份】,电力数字化建议关注【国网信通】;分布式能源实现用户侧就地消纳,推荐EPCO模式服务商【苏文电能】【泽宇智能】,分布式能源运营商【芯能科技】,新能源微电网【金智科技】;建议关注:功率及负荷预测【国能日新】;虚拟电厂运营商【安科瑞】【东方电子】【恒实科技】。

主线三:特高压“十四五“线路规划明确,进度确定性高。相关公司未来有望受益于特高压建设带来的业绩弹性,推荐【平高电气】【许继电气】,建议关注【中国西电】。 ]article_adlist-->工控及机器人

人形机器人大时代来临,站在当前产业化初期,优先关注确定性&价值量。

思路一:确定性高的Tesla主线,参与Tesla机器人产品前期设计研发,定位一级供应商,大概率确定供货。关注Tier1【鸣志电器】【三花智控】【拓普集团】,以及供应Tier1的间接供应商【绿的谐波】【五洲新春(维权)】【斯菱股份】;

思路二:考虑人形机器人后续降本需求,国产供应链厂商具备量产性价比,且多数企业正在陆续与国内机器人本体厂接触,有望受益后续大规模量产。建议关注(减速器)【中大力德】【精锻科技】;(丝杠)【鼎智科技】【恒立液压】【贝斯特】;(电机)【伟创电气】【儒竞科技】;(传感器)【柯力传感】等;

思路三:国内领先的内资工控企业有望受益,推荐【汇川技术】,建议关注【禾川科技】【雷赛智能】【麦格米特】等。 ]article_adlist-->行业数据跟踪

新能源汽车

新能源发电

电力设备&工控

板块行情

电力设备与新能源板块:本周上涨4.29%,涨跌幅排名第1,强于上证指数。沪指收于3954.79点,上涨4.48点,涨幅0.11%,成交50535.44亿元;深成指收于13378.21点,上涨89.03点,涨幅0.67%,成交64299.47亿元;创业板收于3187.53点,上涨15.96点,涨幅0.50%,成交30500.7亿元;电气设备收于10321.86点,上涨424.19点,涨幅4.29%,强于上证指数。

板块子行业:本周太阳能指数涨幅最大,核电指数跌幅最大。太阳能指数上涨10.77%,锂电池指数上涨2.16%,新能源汽车指数上涨1.32%,储能指数上涨1.28%,工控自动化上涨1.00%,风力发电指数上涨0.33%,核电指数下跌1.92%。

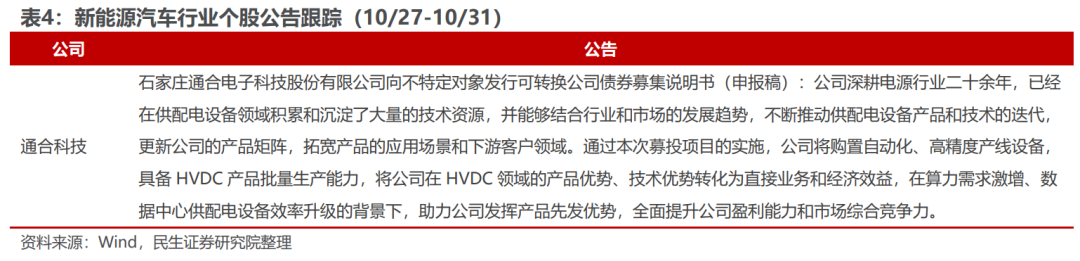

行业股票涨跌幅:本周涨幅居前五个股票分别为天际股份 41.86%、多氟多 33.15%、鹏辉能源 30.32%、方正电机(维权) 26.17%、东方铁塔 23.43%、跌幅居前五个股票分别为亿利达 -7.94%、合康新能 -8.29%、海得控制 -8.81%、金雷风电 -9.74%、科华恒盛 -17.30%。

行业公告跟踪

风险提示

]article_adlist-->

风险提示

]article_adlist-->政策不达预期:各主要国家对新能源行业的支持力度若不及预期,则新兴产业增长将放缓;

行业竞争加剧致价格超预期下降:若行业参与者数量增多,竞争加剧下,价格可能超预期下降。

研究报告信息

证券研究报告:欧洲车市中国品牌崛起,中电联预计四季度电力消费增速继续提升【民生电新·周观察·20251102】

对外发布时间:2025年11月02日

报告撰写:

邓永康 SAC编号S0100521100006

王一如 SAC编号S0100523050004

李佳 SAC编号S0100523120002

朱碧野 SAC编号S0100522120001

李孝鹏 SAC编号S0100524010003

赵丹 SAC编号S0100524050002

林誉韬 SAC编号S0100524070001

席子屹 SAC编号S0100524070007

许浚哲 SAC编号S0100123020010

郝元斌 SAC编号S0100123060023 ]article_adlist-->

电力设备新能源行业第一线最深度研究

期待与您的交流

]article_adlist-->

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

浙江配资门户网提示:文章来自网络,不代表本站观点。